当サイト室長のスノーキー(小手川征也)です。

当サイト口座開設申し込み数、圧倒的人気NO.1のリピート系FX・アイネット証券が提供する「ループイフダン」。

*追記 2020年2月3月にかなり円高が進みましたので、後日に円高版を公開しました。

ご覧いただいた時の為替レートと照らし合わせて、参考にしてみてください。

-

-

ループイフダン 資金30万円設定例 カナダドル円・豪ドル円・NZドル円 2020年6月更新

*追記 最新の設定例はこちらの公式ブログのループイフダン設定例まとめ・こちらのオレンジ色のボタンから飛べます。

-

-

ループイフダンとは?

-

-

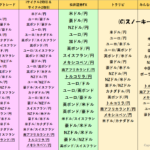

リピート系FX比較

私も現在は資金450万円で運用中です。

当サイトでは、定期的に資金毎の設定例を公開しています。

今回は資金30万円で、ループイフダンを始める場合。通貨ペアは、カナダドル円、豪ドル円、NZドル円の3通貨ペアで「B(買い)」の例を公開します。

内容としては、ループイフダンをこれから始められる方、初心者さん向けです。

以下のYouTube動画で先に公開しました。

最後に当サイト限定タイアップキャンペーンのお知らせがあります。

限定特典は今すぐこちらでご確認いただけます→アイネット証券

3通貨ペアにフォーカスした理由は?

今回、私がカナダドル円、豪ドル円、NZドル円のB(買い)を選んだ理由は、必要証拠金が少ないという点と、買いスワップポイントが豪ドル円とNZドル円よりも高額であるという点です。

本日の1,000通貨あたりの必要証拠金は以下の表です。*必要証拠金は為替レートに応じて変動します。

| 米ドル円 | 4,350円 |

| ユーロ円 | 4,880円 |

| 英ポンド円 | 5,760円 |

| カナダドル円 | 3,350円 |

| 豪ドル円 | 3,050円 |

| NZドル円 | 2,930円 |

米ドル円などと比べて、少額資金な点が魅力的です。

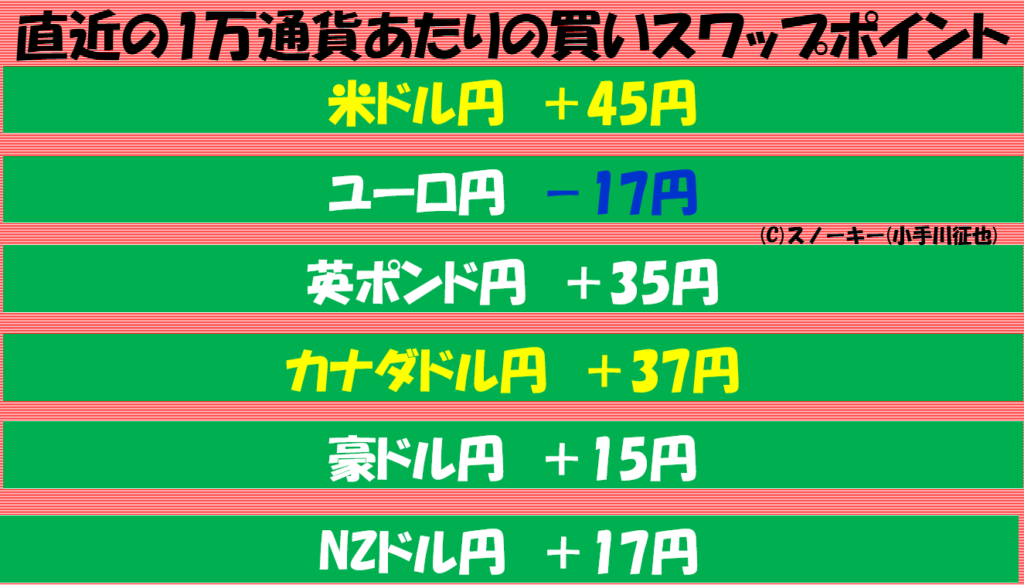

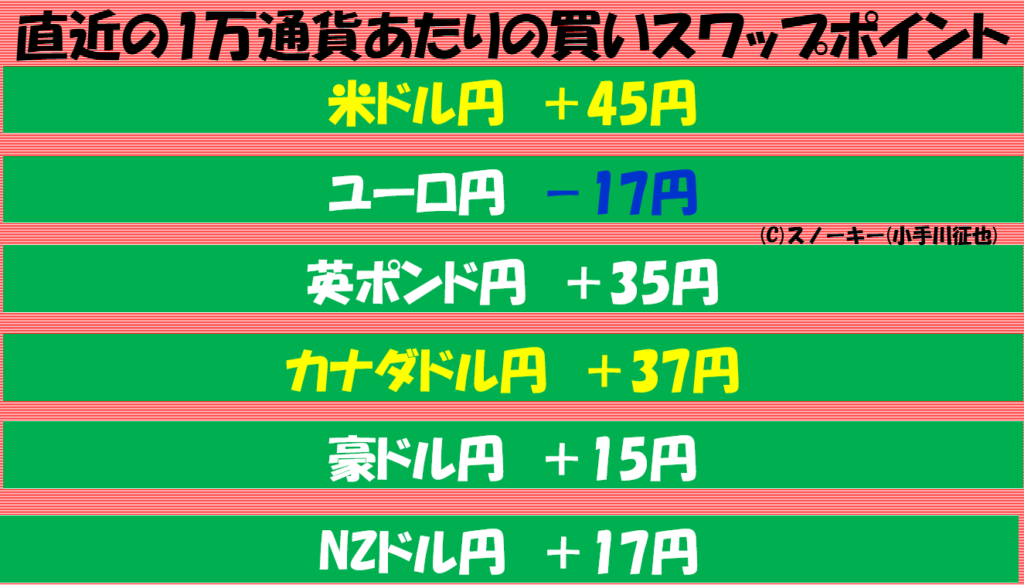

次に、直近の1万通貨あたりの買いスワップポイントの比較一覧です。*スワップポイントは日々変動します。

| 米ドル円 | +45円 |

| ユーロ円 | -17円 |

| 英ポンド円 | +35円 |

| カナダドル円 | +37円 |

| 豪ドル円 | +15円 |

| NZドル円 | +17円 |

米ドル円には及びませんが、カナダドル円はなかなかの高水準です。

今回の投稿の注意点

今回の投稿と、後ほど掲載します動画の注意点です。

- 「私ならこうします」というものであり、設定を推奨しているわけではありません

- ループイフダンは年利が確定しているものではなく、損失が出る可能性もあります

(想定変動幅・想定レンジを抜けて損切りや強制決済になった場合)

- 決済損益の目安はループイフダンランキングよりデータを抽出しました

- 2020年1月2日のデータをもとに作成しました

特に決済損益の目安は、あくまでもデータ作成時の直近1年間のデータをもとに作成したものであることにご注意ください。

*これから先の1年間で同じパフォーマンスになるとは限らないという意味です。

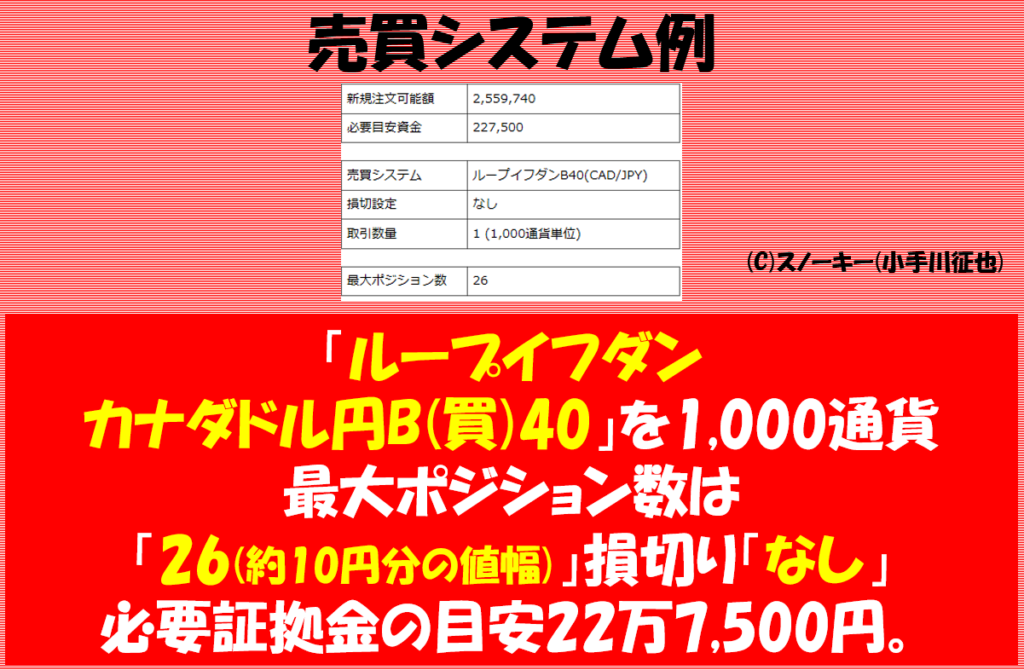

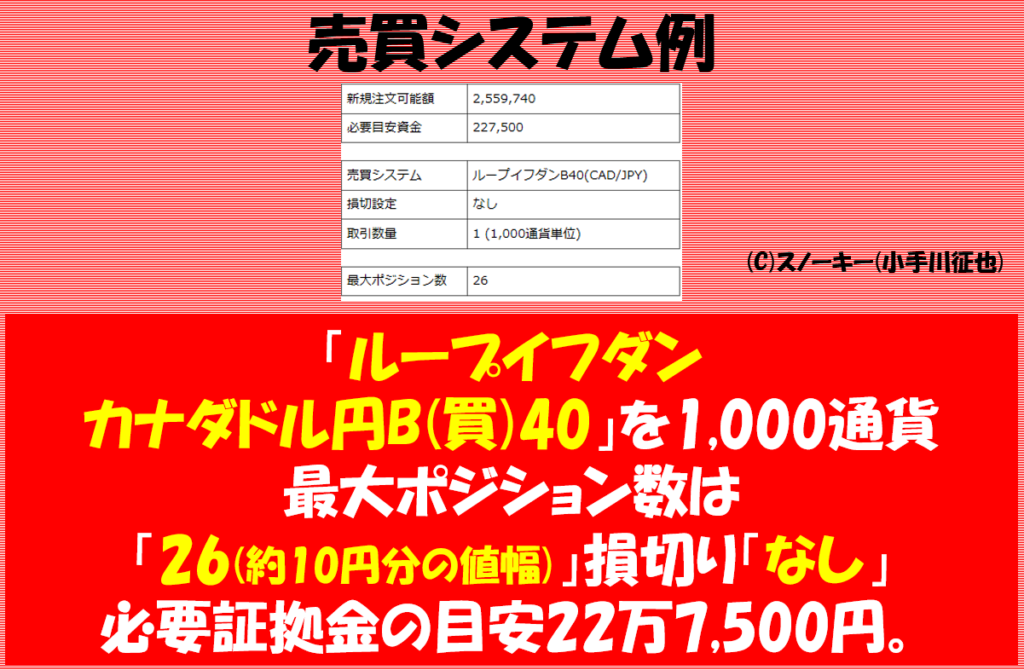

今回の設定例・その1のカナダドル円B40

今回の設定例その1のカナダドル円B40はこちら。

・「最大ポジション数 26(想定変動幅 約10円)」

・損切り設定「なし」

・「必要目安資金 22万7,500円」

私は損切り設定「なし」派なので「なし」にしていますが、「あり」か「なし」かは好みです。

この後の二つの通貨ペアの例も同様。

-

-

ループイフダン 損切り設定 あり なし どっちがいい?

カナダドル円の月足チャート

カナダドル円の月足チャートをご覧いただきます。

チャート画像はメタトレーダー4のものです。

本日の為替レートで始めた場合、ここ7年間の安値の74円台後半までもしも下落しても、売買システムは稼働します。

ここ7年間で見ても、カナダドル円はかなりの安値圏にある、とも言い換えることができるでしょう。

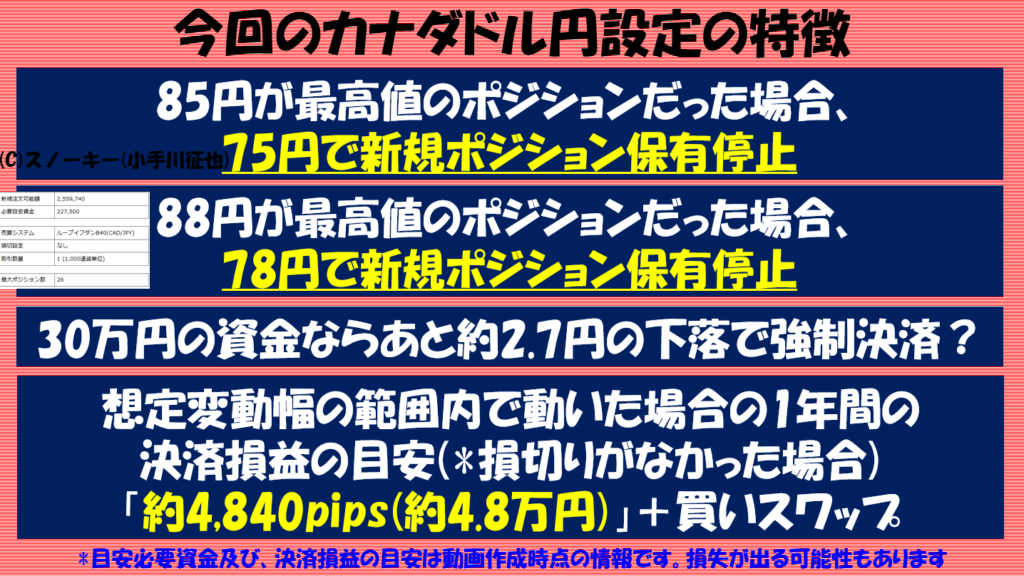

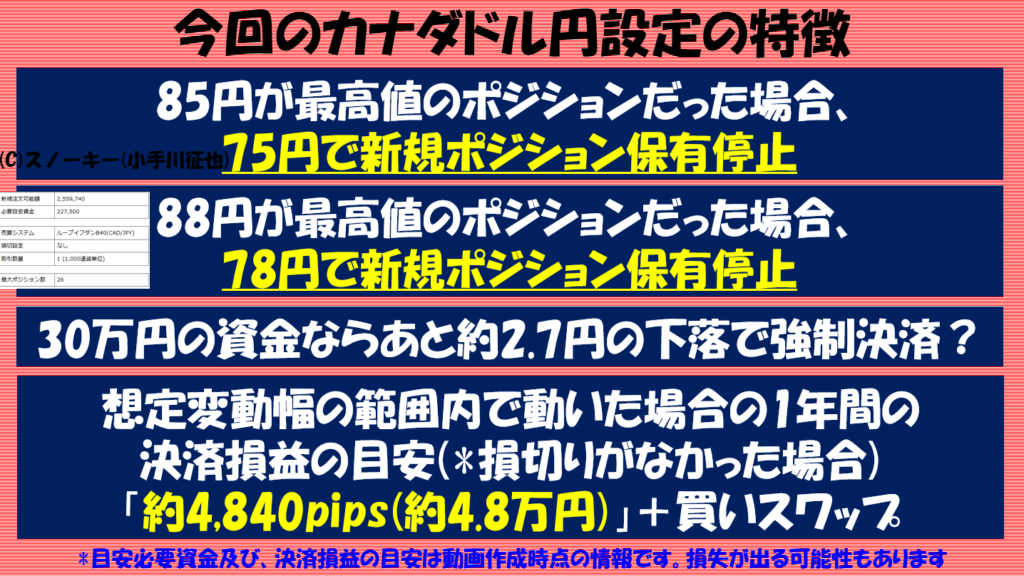

カナダドル円B40の特徴や決済損益の目安

今回のカナダドル円の設定の特徴や決済損益の目安です。

上の二つの項目。

想定変動幅を約10円にとっているので、高値ポジションよりも10円為替が下落したところで新規ポジションを保有することは停止します。

それ(最高値で持ったポジション)が85円なら、10円下の75円。88円なら、78円。

ただ、今回の前提の30万円の資金のうち、22万7,500円を売買システム稼働時の証拠金を使っているので、さらに7万円強の余裕があります。

その余裕を加味すると、稼働後の強制ロスカットラインの目安は、約12.7円下落したことろです。

損切りや強制決済が発生しなかった場合の1年間の決済損益の目安(皮算用)は「約4,840pips(1,000通貨運用の場合約4.8万円)」です。

上の決済損益の目安にはスワップポイントによる利益は加味されていません。

私の経験上、為替の値動き次第ではありますが、5%~10%ほど利益が上乗せされることも十分ありえます。

30万円の資金で4万8,400円の利益がでたら、利回りは16%を超えますね。

*目安必要資金及び、決済損益の目安は2020年1月2日時点の情報です。為替の値動きによっては損失が出る可能性もあります。

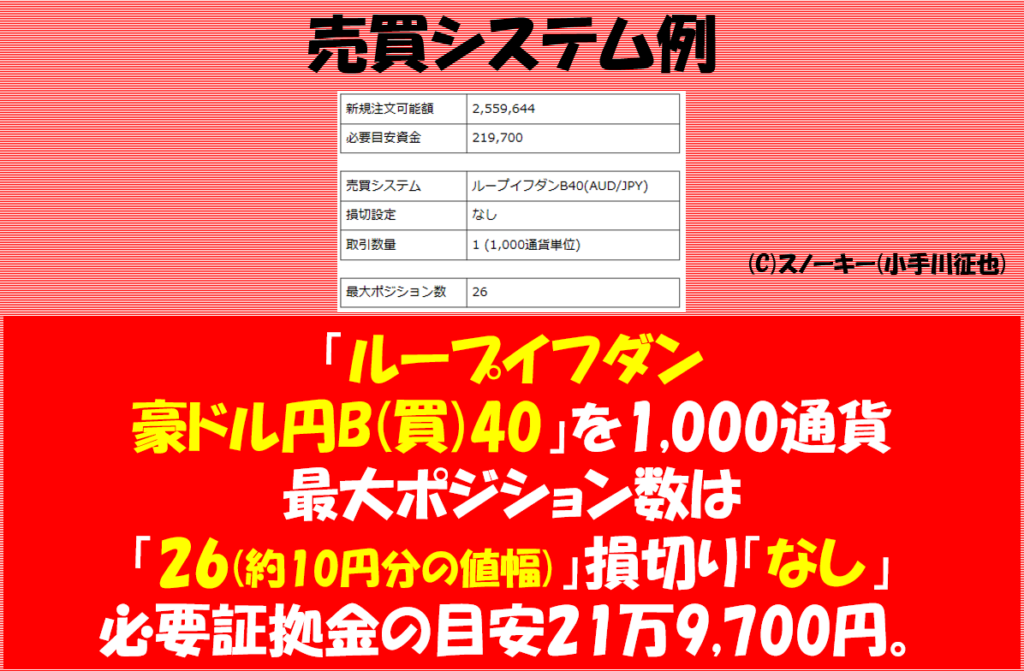

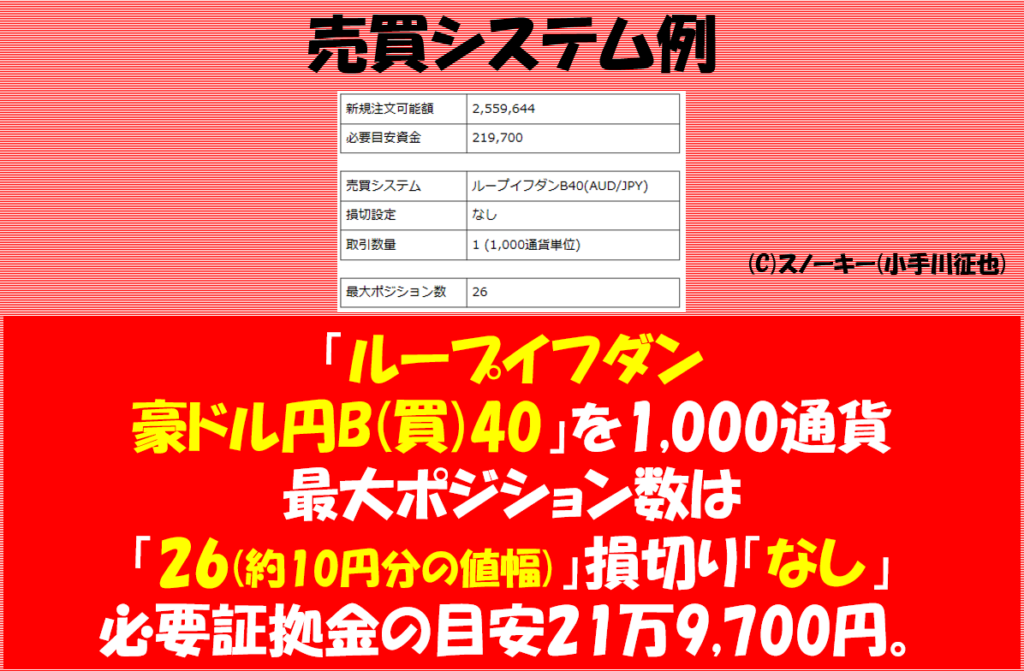

今回の設定例・その2の豪ドル円B40

今回の設定例その2の豪ドル円B40はこちら。

・「最大ポジション数 26(想定変動幅 約10円)」

・損切り設定「なし」

・「必要目安資金 21万9,700円」

先ほどのカナダドル円の設定例をそのまま豪ドル円にしています。

必要証拠金の目安も大きな差はありません。

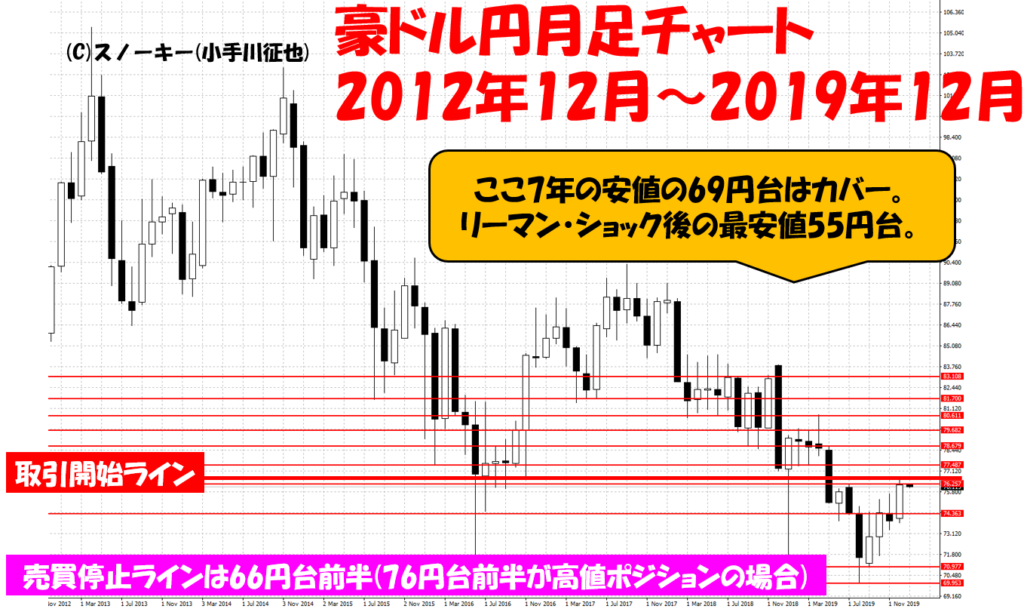

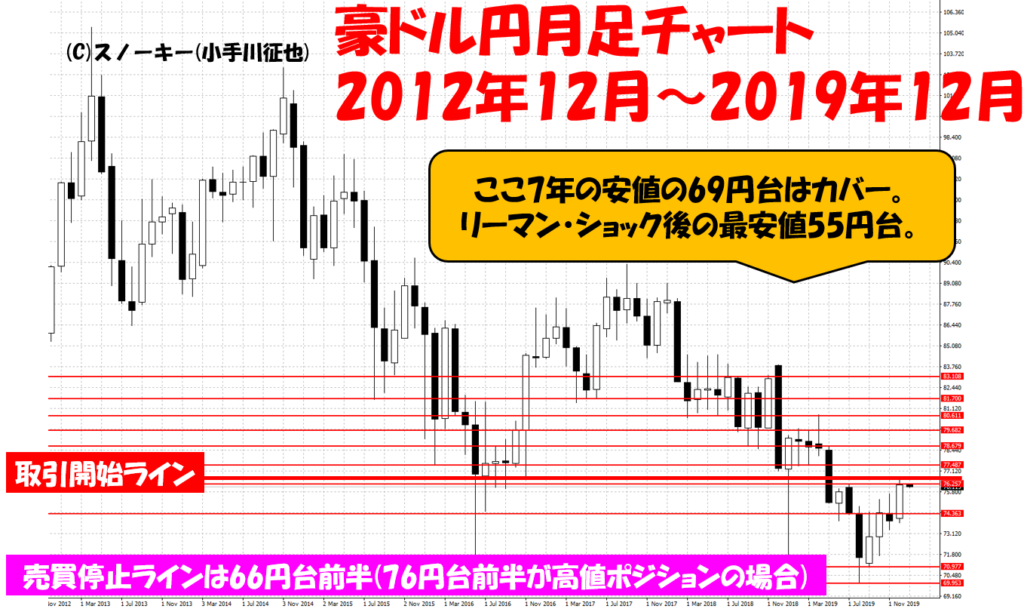

豪ドル円の月足チャート

豪ドル円の月足チャートをご覧いただきます。

チャート画像はメタトレーダー4のものです。

豪ドル円は、昨年の2019年に米中貿易戦争の余波を受けて大きく下落しました。

回復基調にあるとはいえ、まだまだ安値圏です。

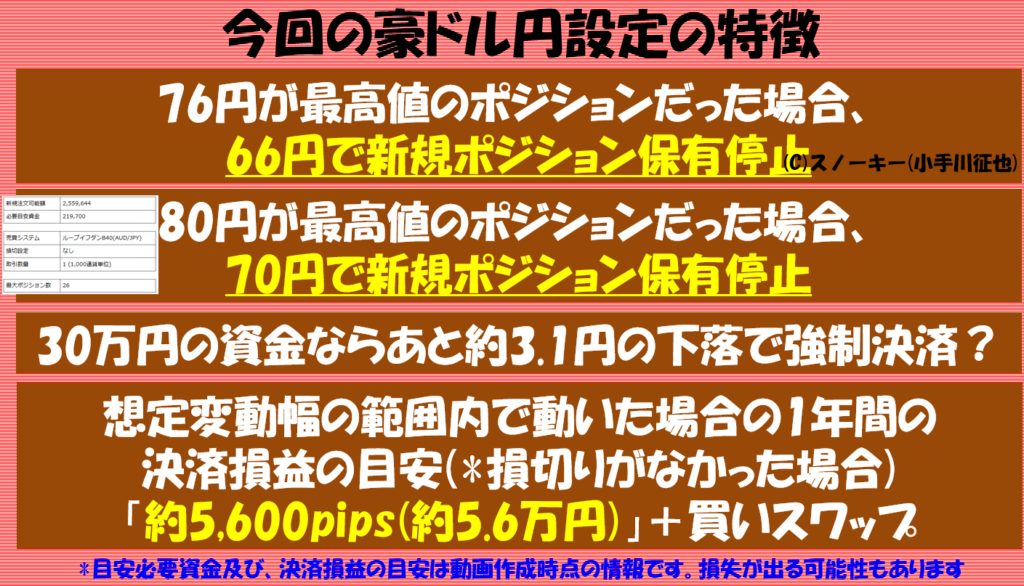

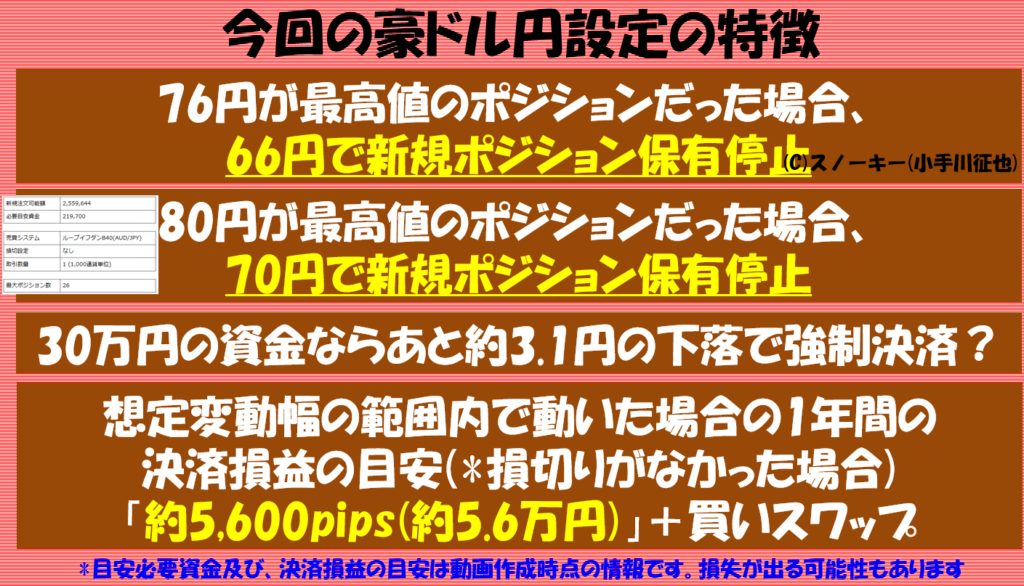

豪ドル円B40の特徴や決済損益の目安

今回の豪ドル円の設定の特徴や決済損益の目安です。

上の二つの項目に関しての説明は、先ほどと同じなので端折ります。

前提の30万円の資金のうち、21万9,700円を売買システム稼働時の証拠金を使っているので、7万円強の余裕があります。

その余裕を加味すると、稼働後の強制ロスカットラインの目安は、約13.1円下落したことろです。

損切りや強制決済が発生しなかった場合の1年間の決済損益の目安(皮算用)は「約5,600pips(1,000通貨運用の場合約5.6万円)」です。

先ほどのカナダドル円よりも利益が大きいですね。

2019年の豪ドル円は激しく動いたので。

ただ、これは直近1年間の値動きがもとになっているので、どうなるかはわかりません。

先ほどのカナダドル円と同様に、上の決済損益の目安にはスワップポイントによる利益は加味されていません。

さらに利益が大きく上乗せされることも十分ありえます。

30万円の資金で4万8,400円の利益がでたら、利回りは18%を超えますね。皮算用ですが。

*目安必要資金及び、決済損益の目安は2020年1月2日時点の情報です。為替の値動きによっては損失が出る可能性もあります。

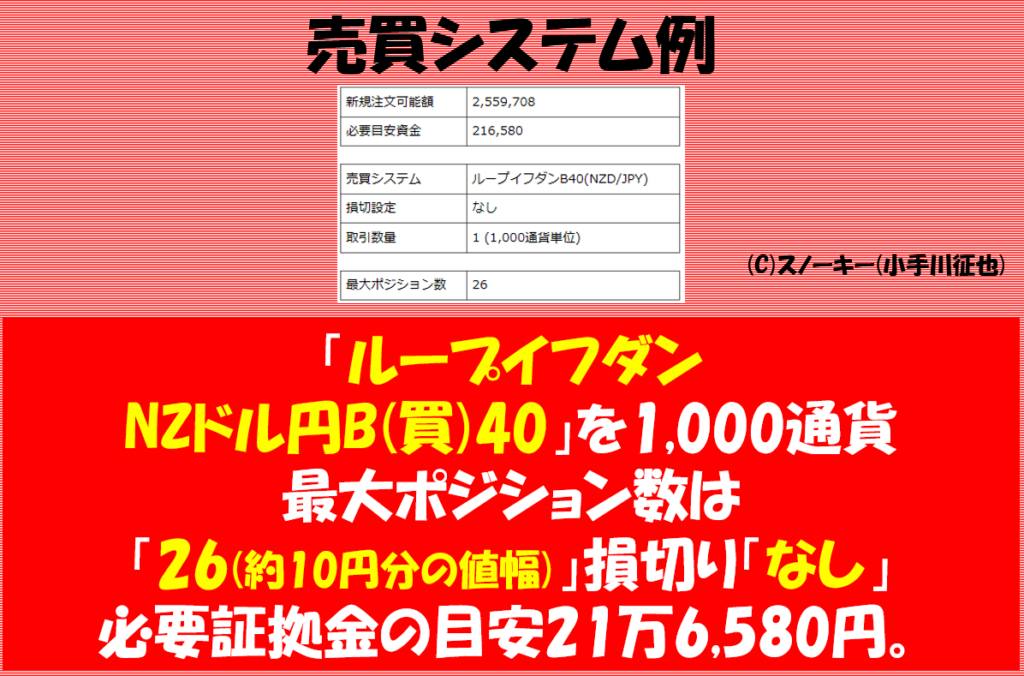

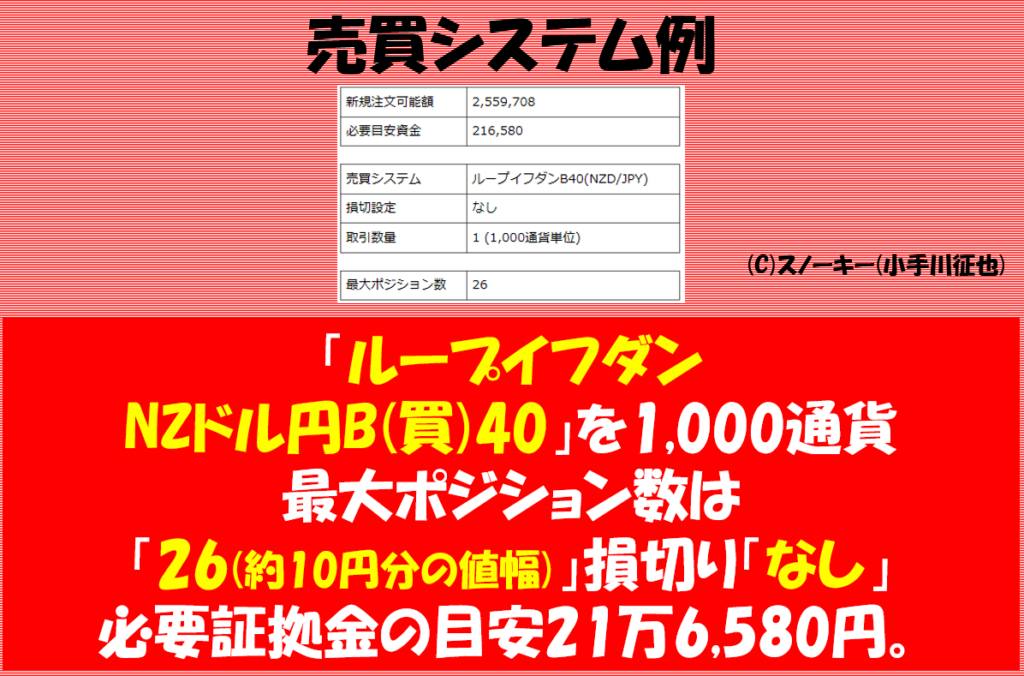

今回の設定例・その3のNZドル円B40

今回の設定例その3のNZドル円B40はこちら。

・「最大ポジション数 26(想定変動幅 約10円)」

・損切り設定「なし」

・「必要目安資金 21万6,580円」

先ほどのカナダドル円や豪ドル円の設定例をそのままNZドル円にしています。

必要証拠金の目安も大きな差はありませんが、NZドル円が最も必要証拠金は少ないですね。

NZドル円の月足チャート

NZドル円の月足チャートをご覧いただきます。

チャート画像はメタトレーダー4のものです。

豪ドル円と同様にNZドル円も、昨年の2019年に米中貿易戦争の余波を受けて大きく下落しました。

豪ドル円とNZドル円は相関性が高い通貨ペアですので、似たような値動きをしています。

ですが、こちらのNZドル円は直近7年間の安値にかなり近い状態にあり、値ごろ感は最も強く感じます。

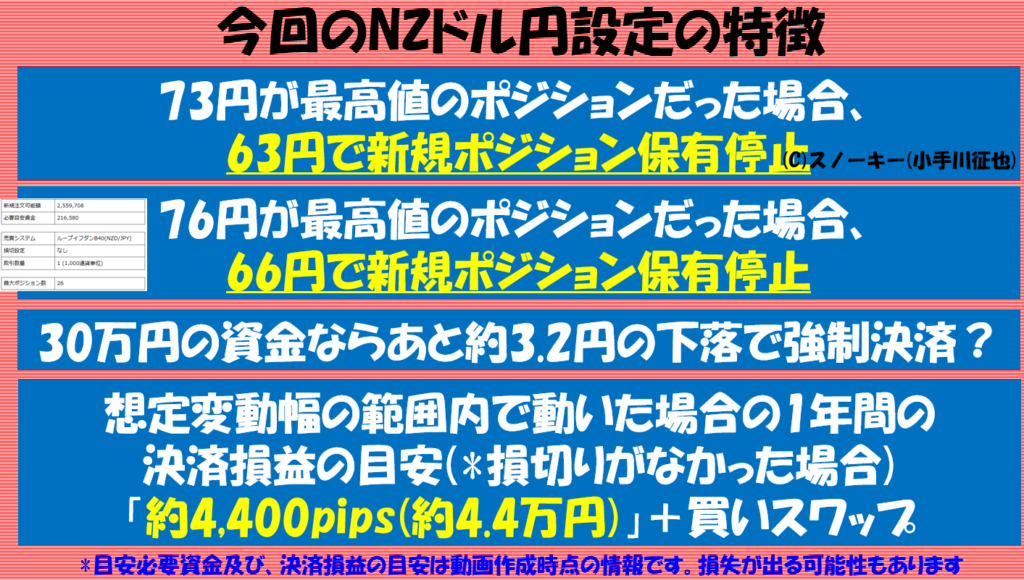

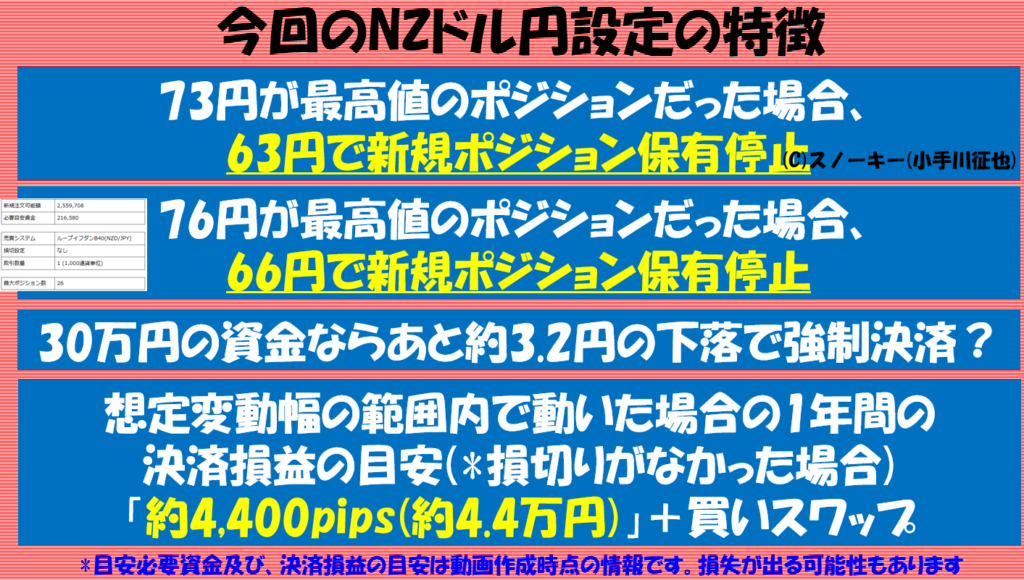

NZドル円B40の特徴や決済損益の目安

今回のNZドル円の設定の特徴や決済損益の目安です。

上の二つの項目に関しての説明は、先ほどと同様。

前提の30万円の資金のうち、21万6,580円を売買システム稼働時の証拠金を使っているので、7万円強の余裕があります。

その余裕を加味すると、稼働後の強制ロスカットラインの目安は、約13.2円下落したことろです。

損切りや強制決済が発生しなかった場合の1年間の決済損益の目安(皮算用)は「約4,400pips(1,000通貨運用の場合約4.4万円)」です。

この3通貨ペアの中で最も利益が小さいですね。ただ、これは先ほどと同様に直近1年間の値動きがもとになっているので、どうなるかはわかりません。

上の決済損益の目安にはスワップポイントによる利益は加味されていません。

さらに利益が大きく上乗せされることも十分ありえます。

30万円の資金で4万4,000円の利益がでたら、利回りは14%を超えますね。利回り期待値も3通貨ペアで最も低いですね。

*目安必要資金及び、決済損益の目安は2020年1月2日時点の情報です。為替の値動きによっては損失が出る可能性もあります。

補足説明

補足しておきますが、今回の設定例では、リーマン・ショック後の安値には耐えられません。

-

-

2018年12月の暴落(パウエルショック)は「リーマン・ショック級」なのか 株 為替 チャート比較

特に、NZドル円はリスクに敏感な通貨ペアだということは頭に入れておく必要があります。

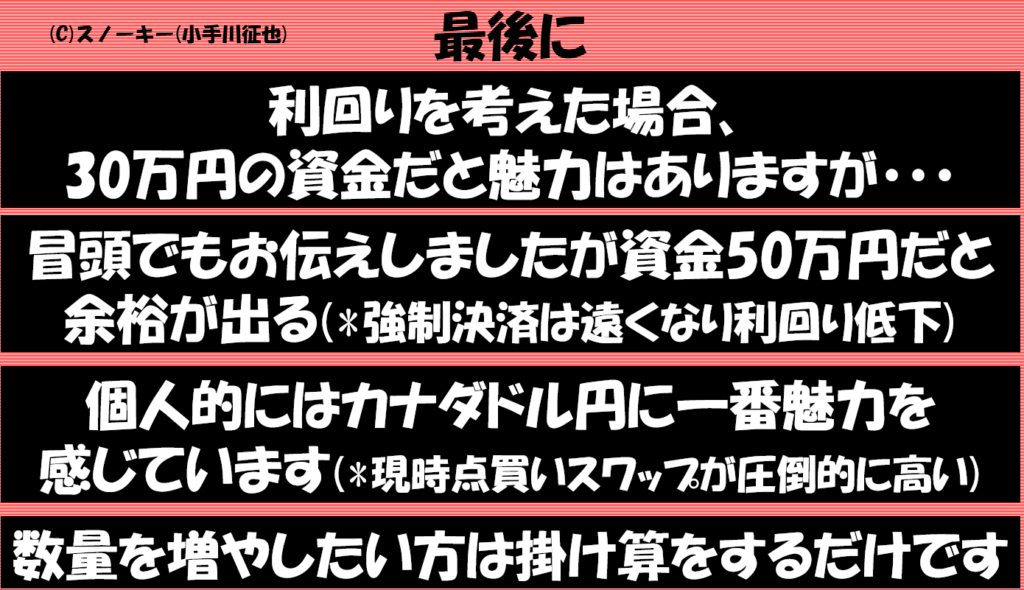

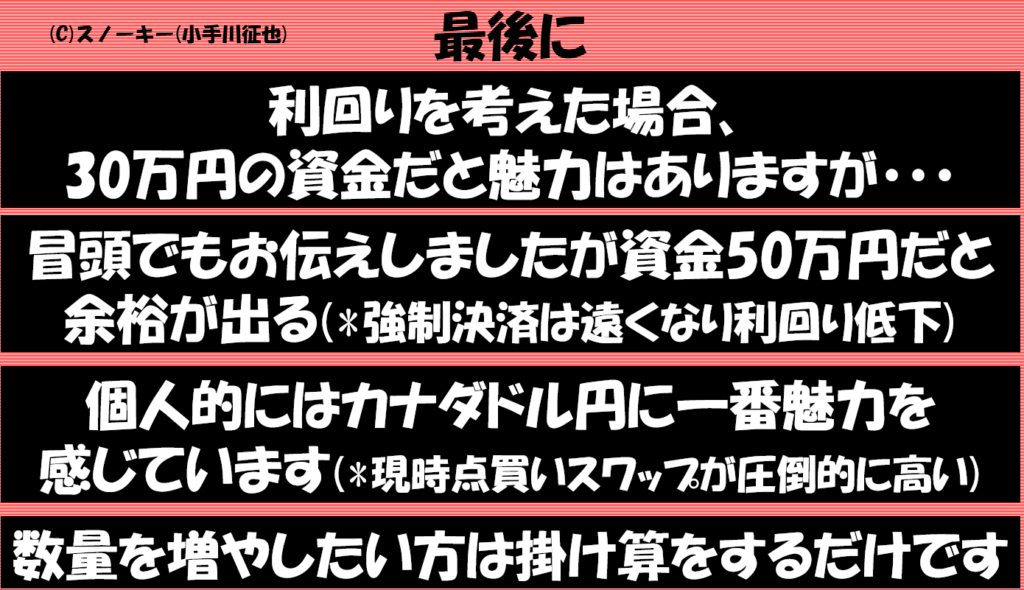

資金について。

いつもYouTubeなどでも言っていますが30万円の資金というのはやや少ないかな、と思います。

これを40万円、50万円の資金にすれば、フラッシュクラッシュなどの瞬間的な急落への備えにはなりますが、リターンは落ちてしまいます。

どのようにリスクを取るか?は人それぞれでしょう。

個人的には、カナダドル円B40が今回の設定の中では一番好きですね。

現状の政策金利が続けば、カナダドル円の買いスワップポイントが最も高いでしょうし。

今回の例は、「30万円の資金」だったので、数量を2,000通貨、3,000通貨にアップしたい場合は、×2の60万円、×3の90万円と掛け算をしていただくとわかりやすいと思います。

ループイフダン設定例まとめはこちら。

次の項で当サイト限定特典のお知らせがあります。

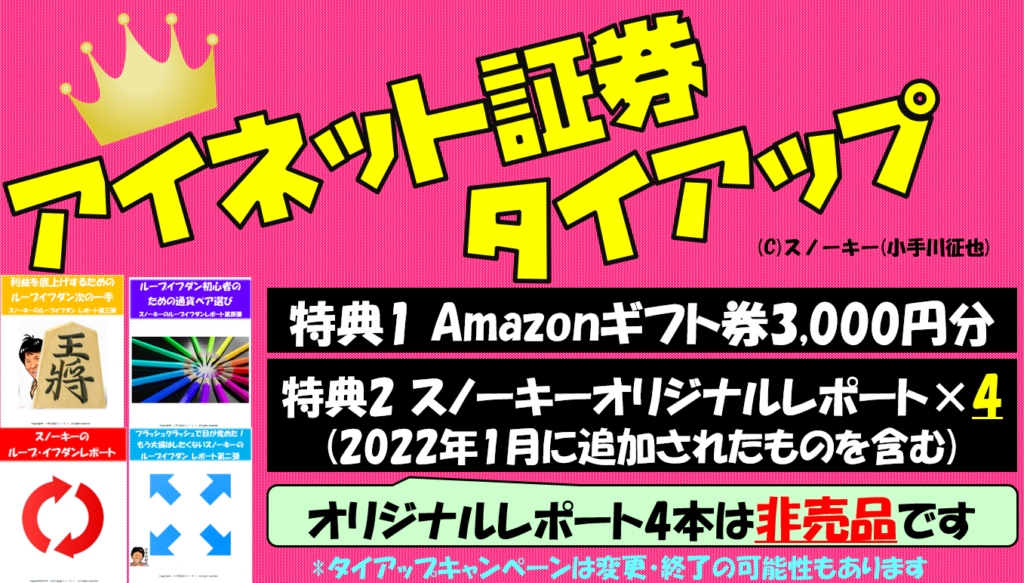

アイネット証券・ループイフダンタイアップ

「ループイフダン」での30万円の資金でカナダドル円、豪ドル円、NZドル円の場合の設定例・2020年1月版については以上です。

30万円ほどの資金から始められるハンガリーフォリント円、チェココルナ円、メキシコペソ円スワップ投資などはこちらのやり方の例一覧からどうぞ。

-

-

FXスワップポイント投資 やり方の例 まとめ

-

-

FX 資金30万円 ハンガリーフォリント円 スワップ投資例 利回り期待値など 2023年3月

アイネット証券の口座を新規で申し込むなら、当サイト経由・以下のバナーからがお得です。

バナーが表示されていない場合はこちら→アイネット証券

タイアップキャンペーンの詳細はこちらのページでもご確認いただけます。

-

-

アイネット証券 タイアップ

マネースクエア・トラリピとのタイアップキャンペーンの詳細はこちら。

-

-

トラリピ(マネースクエア) タイアップ

当サイト限定タイアップキャンペーン一覧表。

-

-

FX タイアップキャンペーン比較一覧